Deutsche zunehmend schlechter auf den Ruhestand vorbereitet

Frankfurt – Bei der finanziellen Vorbereitung des Ruhestands geraten deutsche Arbeitnehmer zunehmend ins Hintertreffen. Wie eine Studie des internationalen Versicherers Aegon ergibt, verfügt nur eine Minderheit über ein schriftliches Finanzkonzept oder einen Notfallplan für den Fall vorzeitiger Erwerbsunfähigkeit. Viele gehen zudem davon aus, auch im Ruhestand noch arbeiten zu müssen. Darüber hinaus wünschen sie sich in Fragen der Altersvorsorge mehr Unterstützung von Staat und Arbeitgebern.

Die aktuelle Aegon-Studie zeigt, dass die Vorsorgelücke in den vergangenen Jahren zugenommen hat. Nur 37 Prozent der Deutschen glauben, finanziell ausreichend auf den Ruhestand vorbereitet zu sein. 2012 lag dieser Wert noch bei 49 Prozent. Groß ist zugleich die Unsicherheit mit Blick auf den Ruhestand: Nicht einmal jeder fünfte Deutsche (18 Prozent) weiß genau, welche Einkünfte er im Ruhestand haben wird, obwohl sich 76 Prozent einen solchen Überblick wünschen. Auch rechnen nur 41 Prozent damit, ihren gewünschten Lebensstandard auch dann beibehalten zu können, wenn sie älter werden als 90 Jahre.

Echte Finanzkonzepte sind selten

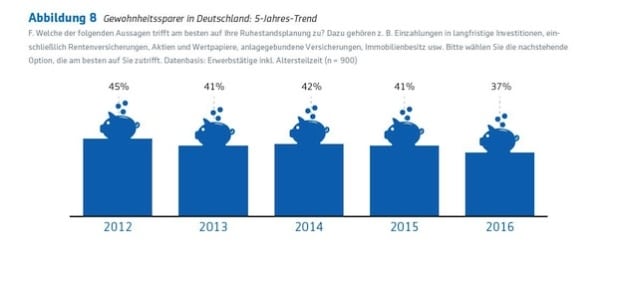

Ungeachtet dessen sind die Deutschen finanziell so schlecht auf den Ruhestand vorbereitet wie seit fünf Jahren nicht. Die Zahl der Gewohnheitssparer ist von 45 Prozent im Jahr 2012 auf 37 Prozent in der aktuellen Befragung zurückgegangen. Nur 12 Prozent der Erwerbstätigen haben ein schriftliches Finanzkonzept für den Ruhestand ausgearbeitet, weitere 49 Prozent haben zwar einen Plan, diesen aber nicht niedergelegt. 36 Prozent verfügen bisher über keine Ruhestandsstrategie. Noch schlechter sind viele Arbeitnehmer auf eine mögliche Erwerbsunfähigkeit vor dem Eintritt in die Rente vorbereitet: Weniger als ein Drittel der Befragten (30 Prozent) gab an, einen Notfallplan zu haben – meist speist sich dieser Plan aus persönlichen Ersparnissen (47 Prozent) oder einer Berufsunfähigkeitsversicherung (46 Prozent), 29 Prozent vertrauen auf das Einkommen ihres (Ehe-)Partners.

Arbeit auch nach dem Renteneintrittsalter

Auch will gut die Hälfte der Arbeitnehmer (52 Prozent) über das gesetzliche Renteneintrittsalter hinaus arbeiten. Dies hat zwar auch positive Gründe wie den Wunsch nach körperlicher und geistiger Aktivität (63 Prozent) oder Spaß an der Arbeit (46 Prozent), hängt zugleich aber für viele (34 Prozent) mit finanziellen Sorgen zusammen. Doch selbst das Weiterarbeiten im Ruhestand bleibt vielen verwehrt: Nur 40 Prozent der Erwerbstätigen können überhaupt nach dem normalen Renteneintritt weiterarbeiten. Lediglich 37 Prozent geben an, dass ihr Arbeitgeber ein Altersteilzeitmodell oder ähnliches Programm anbietet. Die Mehrheit der Deutschen (71 Prozent) sieht hier den Staat in der Verantwortung. 72 Prozent wünschen sich eine ausgewogene Herangehensweise zwischen Staat, Arbeitgebern und Erwerbstätigen. Zudem finden fast drei Viertel (74 Prozent) der Befragten, der Staat solle die Arbeitgeber dazu anhalten, alle Mitarbeiter automatisch über betriebliche Altersvorsorge abzusichern.

Arbeitgeber engagieren sich zurückhaltend

Doch mit dem Engagement der Arbeitgeber ist es bisher nicht weit her. Insbesondere fühlen sich nur 34 Prozent der Erwerbstätigen mit Blick auf die Planung ihres Ruhestands ausreichend von ihrem Arbeitgeber unterstützt. Nur gut ein Fünftel der Befragten erhält Informationsmaterial oder Auszüge des aktuellen betrieblichen Ruhestandsguthabens, weniger als 10 Prozent der befragten Arbeitnehmer haben Zugriff auf digitale Tools zur Planung ihrer Altersvorsorge. Hier herrscht offenbar großer Nachholbedarf, denn gut zwei Drittel der Nutzer solcher Tools empfinden diese als hilfreich. Auch Betriebsrenten spielen für die Ruhestandsplanung nur eine untergeordnete Rolle: Die Arbeitnehmer rechnen im Durchschnitt damit, 17 Prozent ihrer Einnahmen im Ruhestand über betriebliche Modelle erzielen zu können. 52 Prozent können sie ihrer Meinung nach über die gesetzliche Rentenversicherung finanzieren, 31 Prozent sollen aus persönlichen Ersparnissen kommen.

Gemeinsame Kraftanstrengung aller Beteiligten erforderlich

„Insgesamt zeigt unsere Studie, dass die Arbeitnehmer sich der drohenden Finanzlücke im Ruhestand durchaus bewusst sind. Allerdings fehlt ihnen der Überblick, wie hoch diese tatsächlich ausfällt und sie lassen dieser Erkenntnis auch keine Taten folgen“, sagt Andreas Mang, Marketing Director von Aegon in Deutschland. „Hier braucht es dringend einer gemeinsamen Kraftanstrengung aller Beteiligten, vom Staat über private Vorsorgeanbieter und Arbeitgeber bis hin zu den Arbeitnehmern selbst, um für alle langfristig finanzielle Sicherheit zu schaffen.“

Quelle: ots